多晶硅供應(yīng)再創(chuàng)新高 價(jià)格軟性回彈再現(xiàn)跌勢

光伏產(chǎn)業(yè)網(wǎng)訊

發(fā)布日期:2019-03-04

核心提示:

2019年1-2月份國內(nèi)多晶硅價(jià)格軟性回彈,單晶致密料價(jià)格從1月初的7.96萬元/噸小幅回升至2月底的8.03萬元/噸,漲幅僅有0.9%。

價(jià)格軟性回彈再現(xiàn)跌勢

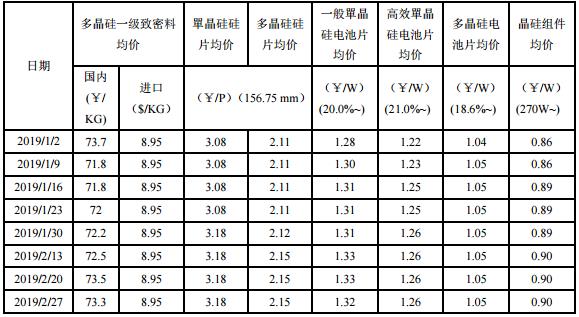

2019年1-2月份國內(nèi)多晶硅價(jià)格軟性回彈,單晶致密料價(jià)格從1月初的7.96萬元/噸小幅回升至2月底的8.03萬元/噸,漲幅僅有0.9%。多晶致密料價(jià)格1月第一周延續(xù)2018年4季度下滑走勢從7.37萬元/噸探底至7.18萬元/噸,隨后小幅反彈至2月底的7.33萬元/噸,比1月初尚有0.5%的跌幅,且月末已現(xiàn)跌勢。2月份單晶致密料均價(jià)為7.99萬元/噸,同比大幅下滑41.6%,2月份多晶致密料均價(jià)7.31萬元/噸,同比大幅下滑43.6%。

多晶硅價(jià)格軟性回彈:農(nóng)歷春節(jié)前單、多晶硅片市場需求在下游組件海外訂單的帶動(dòng)下逐漸回暖,加之硅片企業(yè)進(jìn)入備貨階段,國內(nèi)多晶硅企業(yè)部分訂單簽至3月份,庫存消化殆盡,供應(yīng)緊缺使得多晶硅價(jià)格于1月第二周止跌,隨后軟性回彈。春節(jié)期間硅片企業(yè)開工情況好于預(yù)期,不論一線、二線企業(yè),開工率都有部分提升。節(jié)后下游需求走勢仍然向好,各硅料企業(yè)滿產(chǎn)尚不能滿足現(xiàn)有需求,供應(yīng)相對緊缺,因此2月份多晶硅價(jià)格仍舊延續(xù)1月份以來的緩升走勢。綜上,依靠海外訂單需求拉動(dòng),國內(nèi)多晶硅需求增量大于供應(yīng)增量,多晶硅價(jià)格緩慢回升。

多晶硅價(jià)格再現(xiàn)跌勢:主要是由于多晶市場相對單晶市場需求疲軟,加之新增產(chǎn)能初始投放量大多用于多晶市場,供應(yīng)壓力增加,故多晶致密料和疏松料成交價(jià)呈現(xiàn)下滑趨勢。

圖 1 2018年1月-2019年2月國內(nèi)多晶硅現(xiàn)貨價(jià)格 來源:硅業(yè)分會

國內(nèi)供應(yīng)創(chuàng)歷史新高

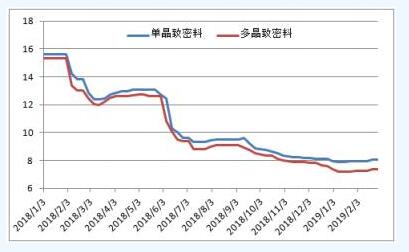

硅業(yè)分會統(tǒng)計(jì),截止2019年2月底,國內(nèi)在產(chǎn)多晶硅企業(yè)17家(包括1家正常檢修企業(yè))。1-2月份國內(nèi)多晶硅產(chǎn)量共計(jì)5.16萬噸,同比增加8.2%,其中2月份產(chǎn)量2.61萬噸,創(chuàng)歷史新高,環(huán)比增加2.4%,相比2018年全年月均產(chǎn)量大幅增加20.%,增量主要來自于新增產(chǎn)能的釋放。2月份新疆協(xié)鑫、新疆大全、內(nèi)蒙通威、東方希望等新增產(chǎn)能釋放量合計(jì)約在6000噸左右,占總產(chǎn)量的23.0%。

目前國內(nèi)在產(chǎn)萬噸級多晶硅企業(yè)有9家,1-2月份萬噸級企業(yè)產(chǎn)量共計(jì)4.56萬噸,占國內(nèi)總產(chǎn)量的88.2%,2月份萬噸級企業(yè)產(chǎn)量占比達(dá)到90%,集中度增加的主要原因是萬噸級新增產(chǎn)能產(chǎn)量穩(wěn)步提升。按產(chǎn)量排序,2月份有7家企業(yè)產(chǎn)量在千噸以上,分別為:協(xié)鑫、通威、新特能源、新疆大全、東方希望、亞洲硅業(yè)、洛陽中硅,前7家企業(yè)產(chǎn)量共計(jì)2.2萬噸,占2月份國內(nèi)總產(chǎn)量的84.9%。

從各企業(yè)生產(chǎn)情況看,1-2月份檢修企業(yè)包括新特能源(小型局部維護(hù))、四川永祥(小型局部維護(hù))、鄂爾多斯、天宏硅業(yè)、內(nèi)蒙東立,截止2月底,除天宏硅業(yè)和內(nèi)蒙東立外均恢復(fù)正常生產(chǎn)。保利協(xié)鑫旗下江蘇中能硅業(yè)改良西門子法多晶硅產(chǎn)能維持6萬噸/年產(chǎn)能正常運(yùn)行;硅烷流化床法5000噸/年顆粒硅項(xiàng)目運(yùn)行逐步完善,月產(chǎn)量在400噸左右;新疆協(xié)鑫6萬噸/年多晶硅月產(chǎn)量逐步提升,達(dá)產(chǎn)率已經(jīng)達(dá)到50%以上。通威股份旗下四川永祥1月份進(jìn)行小型維護(hù),產(chǎn)量影響300噸左右,2月初恢復(fù)正常生產(chǎn);內(nèi)蒙古通威2.5萬噸產(chǎn)能于2018年10月底投產(chǎn)運(yùn)行,從11月份開始逐步釋放產(chǎn)量,月產(chǎn)量逐漸增加,截止2月底已基本達(dá)到滿產(chǎn)運(yùn)行;永祥新能源也成功于12月底投產(chǎn)運(yùn)行,2月份有少量產(chǎn)出。新特能源1月份小型維護(hù),產(chǎn)量幾乎不受影響,新建3.6萬噸/年產(chǎn)能預(yù)計(jì)3月份量產(chǎn)。新疆大全新增1萬噸/年擴(kuò)產(chǎn)項(xiàng)目于2018年10月底投產(chǎn)運(yùn)行,到年底前已基本達(dá)產(chǎn),另外5000噸/年去瓶頸化項(xiàng)目也于2019年1月份完成,截止2月份產(chǎn)能達(dá)到3.5萬噸/年。東方希望一期二線1.5萬噸/年產(chǎn)能逐步釋放,一期3萬噸/年產(chǎn)能達(dá)產(chǎn)率約80%。

圖2 2018年1月-2019年2月國內(nèi)多晶硅分企業(yè)產(chǎn)量 單位:噸 來源:硅業(yè)分會

產(chǎn)業(yè)布局調(diào)整優(yōu)化

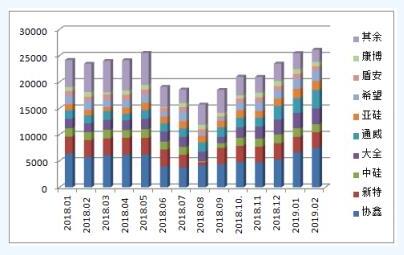

目前中國多晶硅產(chǎn)能主要集中在新疆、內(nèi)蒙、江蘇、四川等地區(qū),產(chǎn)能集中度從2017年初的74.1%增加到2018年底的85.7%,根據(jù)各企業(yè)擴(kuò)產(chǎn)規(guī)劃統(tǒng)計(jì),到2019年,這四個(gè)地區(qū)多晶硅產(chǎn)能共計(jì)將占到國內(nèi)總產(chǎn)能的87.6%,集中度進(jìn)一步提升。

目前國內(nèi)新建多晶硅項(xiàng)目主流選址在新疆、內(nèi)蒙和四川地區(qū),另外云南由于其水電清潔能源,也被作為產(chǎn)業(yè)發(fā)展優(yōu)勢的選項(xiàng)之一。從以上四個(gè)地區(qū)生產(chǎn)要素對比來看,電力價(jià)格由低到高排序?yàn)樾陆?、?nèi)蒙、云南和四川;硅粉價(jià)格由低到高排序?yàn)樾陆⒃颇?、四川和?nèi)蒙;蒸汽價(jià)格由低到高排序?yàn)樾陆?nèi)蒙、云南和四川;水價(jià)由低到高排序是云南、四川、內(nèi)蒙和新疆;綜合以上生產(chǎn)要素,并結(jié)合區(qū)域具體情況,可以看出新疆和內(nèi)蒙地區(qū)能源原材料成本的相對優(yōu)勢,因此近幾年新增產(chǎn)能大多集中在新疆和內(nèi)蒙地區(qū)。新疆地區(qū)多晶硅產(chǎn)能占比從2017年的26.2%大幅增加到2018年的40.6%,2019年預(yù)計(jì)將達(dá)到52.1%,內(nèi)蒙地區(qū)多晶硅產(chǎn)能占比從2017年的8.1%大幅增加到2018年的15.5%,2019年預(yù)計(jì)約在14.0%左右。

圖3 新疆、內(nèi)蒙等地產(chǎn)能集中度逐步提高 單位:噸 來源:硅業(yè)分會

合作共贏模式開啟

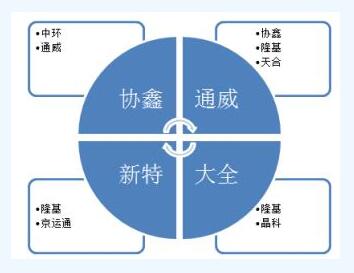

近年來多晶硅市場復(fù)雜多變,價(jià)格跌宕起伏,市場競爭激烈之處已不僅限于國內(nèi)外同行之間的競爭,企業(yè)要發(fā)展,不僅要求技術(shù)創(chuàng)新、成本下降、品質(zhì)提升,更要在營銷模式方面尋求突破。目前多晶硅光伏產(chǎn)業(yè)中已經(jīng)逐步開啟強(qiáng)強(qiáng)聯(lián)合、合作共贏的模式。

協(xié)鑫:

1、2017年8月11日,中環(huán)股份及全資子公司內(nèi)蒙古中環(huán)光伏材料有限公司與保利協(xié)鑫旗下子公司蘇州協(xié)鑫科技發(fā)展有限公司共同投資1000萬元人民幣組建內(nèi)蒙古中環(huán)協(xié)鑫光伏材料有限公司,并達(dá)成初步合作意向,擬在單晶用多晶硅料生產(chǎn)、單晶硅棒生產(chǎn)、單晶硅片加工、光伏電站開發(fā)等環(huán)節(jié)開展全面合作,并簽署了《合作框架協(xié)議》。

2、2018年12月28日,光伏行業(yè)兩巨頭——通威股份與保利協(xié)鑫在樂山市五通橋區(qū)通威股份旗下永祥股份新項(xiàng)目現(xiàn)場正式簽署全面戰(zhàn)略合作協(xié)議,在多晶硅研發(fā)與制造業(yè)務(wù)領(lǐng)域開展全面合作。

通威:

1、2017年3月12日,永祥股份擬與隆基股份簽署《合資協(xié)議》,成立合資公司作為年產(chǎn)5萬噸高純多晶硅項(xiàng)目的投資主體,合資公司注冊資本為12億元,其中,永祥股份持股85%,隆基股份持股15%。年產(chǎn)5萬噸高純多晶硅及配套新能源項(xiàng)目,總投資預(yù)計(jì)為80億元,將分兩期實(shí)施。

2、隆基股份與通威旗下一系列公司簽訂長單多晶硅料采購合同,合同采購量為2018年5月至2020年12月合計(jì)55000噸,預(yù)估合同總金額約69.96億元人民幣(含稅)。

3、通威股份、天合光能以及隆基股份三方聯(lián)手,將共同出資人民幣8億元,合作于中國麗江設(shè)立5GW的單晶鑄錠產(chǎn)能。

新特:

1、2018年7 月27 日隆基股份子公司銀川隆基、寧夏隆基、保山隆基、麗江隆基與特變電工旗下的新特能源、新疆新特晶體硅高科技有限公司等,簽訂了長單多晶硅料采購合同。此次隆基股份與特變電工旗下企業(yè)的合同有效期至2021年12月31日,采購量合計(jì)9.1萬噸,其中2019年的合同采購數(shù)量是2.5萬噸,2020年3萬噸,2021年3.6萬噸。

2、2019年1月28日,新特能源及附屬公司新疆新特晶體硅高科技有限公司,與獨(dú)立第三方北京京運(yùn)通科技股份有限公司的附屬公司烏海市京運(yùn)通新材料科技有限公司簽署戰(zhàn)略合作買賣協(xié)議。該公司及新特晶體硅公司將于2019年1月28日至2021年12月31日期間向?yàn)鹾>┻\(yùn)通公司銷售合共3.2萬噸多晶硅,其中2019年合計(jì)采購8000噸多晶硅,2020年、2021每年均采購1.2萬噸多晶硅。

大全:

1、2018年4月2日,大全新能源公司控股子公司新疆大全和隆基股份簽訂了3.96萬噸高純硅料長期供貨合同。根據(jù)合同約定,新疆大全將在2018年4月到2020年12月期間向隆基股份提供3.96萬噸高純硅料,用于其高效單晶硅片的生產(chǎn),隆基股份將會向新疆大全支付部分預(yù)付款。

2、2019年2月21日,大全新能源宣布與光伏組件制造商晶科能源簽署了為期一年的多晶硅供應(yīng)協(xié)議。根據(jù)供應(yīng)協(xié)議條款,大全新能源將在2019年向晶科能源供應(yīng)10350噸多晶硅,價(jià)格將根據(jù)市場價(jià)格按月確定。

圖4 上下游合作關(guān)系 來源:硅業(yè)分會

多晶硅后市預(yù)測

需求方面:2019年全球光伏安裝總量普遍預(yù)計(jì)同比2018年略有增加,增量主要來自海外,全年大約在110-120GW之間,推算出全球多晶硅需求量大約48萬噸左右(包括電子級多晶硅3萬噸),需求大幅增加的時(shí)間段主要集中在下半年,國內(nèi)光伏需求也在海外訂單的刺激下有增量體現(xiàn),加之國內(nèi)“競價(jià)得補(bǔ)貼”的光伏政策,也將在一定程度上保證國內(nèi)裝機(jī)量,預(yù)計(jì)2019全年國內(nèi)多晶硅需求量大約在43萬噸左右,但需求大幅增加的時(shí)間段也同樣集中在下半年。

供應(yīng)方面:全球多晶硅產(chǎn)能增量主要集中在國內(nèi),海外產(chǎn)能有收縮趨勢,截止到2018年底國內(nèi)多晶硅產(chǎn)能為38.8萬噸/年,海外產(chǎn)能21萬噸/年。2018年海外多晶硅企業(yè)產(chǎn)量為18.9萬噸,預(yù)計(jì)2019年海外多晶硅產(chǎn)量將繼續(xù)減少至16萬噸左右,國內(nèi)多晶硅進(jìn)口量大約在11萬噸,從全國43萬噸的需求總量來看,國內(nèi)多晶硅產(chǎn)量32萬噸則可滿足需求。

實(shí)際上,國內(nèi)多晶硅產(chǎn)能在2018年底就已達(dá)到38.8萬噸/年,新增產(chǎn)能產(chǎn)量也在逐步釋放,預(yù)計(jì)3-4月份是供應(yīng)集中增加而需求暫未爆發(fā)的階段,即需求增速不及供應(yīng)增速,階段性供需嚴(yán)重失衡。按照國內(nèi)前6家企業(yè)達(dá)產(chǎn)產(chǎn)能計(jì)算(12+7.2+7+3.5+3+2=34.7),預(yù)計(jì)2019年中前可達(dá)到34.7萬噸/年,這6家企業(yè)月產(chǎn)量可達(dá)2.9萬噸/月。在階段性供需嚴(yán)重失衡的節(jié)點(diǎn),價(jià)格低點(diǎn)將取決于作為補(bǔ)充供應(yīng)的邊界企業(yè)現(xiàn)金成本,預(yù)計(jì)多晶硅市場價(jià)格將在2季度跌至低點(diǎn),從3季度開始在國內(nèi)外下游終端需求的刺激下逐步回升。

附表:2019 年多晶硅光伏產(chǎn)業(yè)鏈各產(chǎn)品價(jià)格