光伏產(chǎn)業(yè)堅(jiān)定走平價(jià)趨勢(shì) 2018年從兩個(gè)維度布局

光伏產(chǎn)業(yè)網(wǎng)訊

發(fā)布日期:2017-12-25

核心提示:

從投資角度看,2018年我們認(rèn)為光伏行業(yè)可以圍繞兩個(gè)維度布局:1.短期內(nèi)需求大增推動(dòng)彈性較大的硅料環(huán)節(jié)毛利率提升;2.中長(zhǎng)期來(lái)看,擁有成本優(yōu)勢(shì)的企業(yè)抓住時(shí)間窗口期擴(kuò)產(chǎn)能,推動(dòng)行業(yè)向寡頭壟斷的格局靠攏。硅片環(huán)節(jié)單多晶開(kāi)始區(qū)分,單晶金剛線切割+PERC成本和效率優(yōu)勢(shì)顯著,正在快速替代多晶份額。

平價(jià)上網(wǎng)是光伏行業(yè)打破指標(biāo)、補(bǔ)貼天花板,突破更大市場(chǎng)空間的根本,上游制造環(huán)節(jié)、下游投資運(yùn)維都在通過(guò)降本增效等方式向平價(jià)上網(wǎng)努力。

從投資角度看,2018年我們認(rèn)為光伏行業(yè)可以圍繞兩個(gè)維度布局:1.短期內(nèi)需求大增推動(dòng)彈性較大的硅料環(huán)節(jié)毛利率提升;2.中長(zhǎng)期來(lái)看,擁有成本優(yōu)勢(shì)的企業(yè)抓住時(shí)間窗口期擴(kuò)產(chǎn)能,推動(dòng)行業(yè)向寡頭壟斷的格局靠攏。硅片環(huán)節(jié)單多晶開(kāi)始區(qū)分,單晶金剛線切割+PERC成本和效率優(yōu)勢(shì)顯著,正在快速替代多晶份額。

“630”之后,行業(yè)長(zhǎng)期增長(zhǎng)驅(qū)動(dòng)力已經(jīng)凸顯

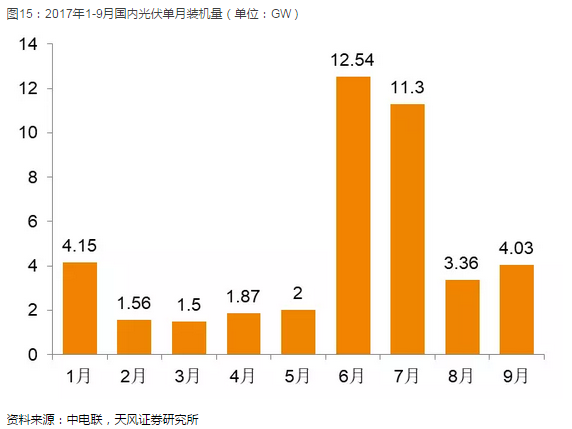

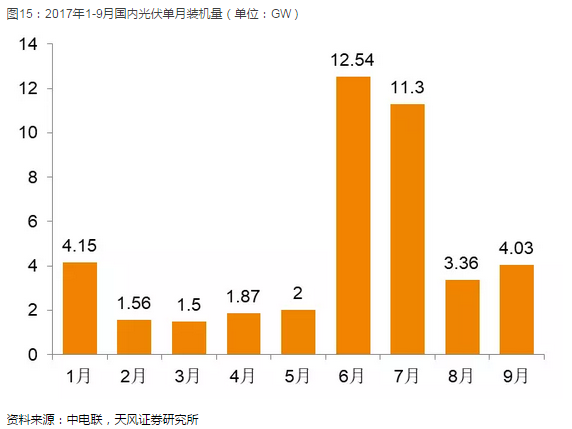

前三季度國(guó)內(nèi)光伏裝機(jī)實(shí)現(xiàn)43GW,預(yù)計(jì)全年大約裝機(jī)50個(gè)GW,其中地面電站大約30GW,分布式大約20GW。與去年裝機(jī)數(shù)量相比,地面電站裝機(jī)基本持平,分布式裝機(jī)新增4-5倍。這個(gè)變化一方面是因?yàn)榈孛骐娬狙a(bǔ)貼下調(diào),分布式度電收益很高;另一方面很重要的是因?yàn)榈孛骐娬局笜?biāo)收縮。光伏補(bǔ)貼下調(diào)基于系統(tǒng)成本下降,電站投資收益率對(duì)投資熱情影響不大,影響地面電站裝機(jī)量增長(zhǎng)的主要是指標(biāo)。所以國(guó)內(nèi)需求來(lái)看,根據(jù)能源局下發(fā)的17年-20年的指標(biāo),我們預(yù)測(cè)明年地面電站大約裝機(jī)量25GW左右,分布式增長(zhǎng)50%,預(yù)計(jì)明年總裝機(jī)約55GW。

分布式光伏裝機(jī)的增速大超行業(yè)預(yù)期,以扶貧推動(dòng)的戶用分布式更遠(yuǎn)超行業(yè)預(yù)期。分布式、領(lǐng)跑者、光伏扶貧已經(jīng)形成支撐國(guó)內(nèi)光伏需求的三駕馬車,預(yù)計(jì)全年光伏裝機(jī)有望達(dá)到50GW的新高度。

國(guó)內(nèi)光伏市場(chǎng)無(wú)疑已經(jīng)成為全球最大的下游應(yīng)用市場(chǎng),自2013年起已經(jīng)連續(xù)四年全球下游市場(chǎng)需求第一,累計(jì)裝機(jī)量也連續(xù)兩年全球第一。2016年國(guó)內(nèi)新增裝機(jī)34GW,全球新增裝機(jī)77GW,國(guó)內(nèi)市場(chǎng)占有率超過(guò)44%,今年預(yù)計(jì)國(guó)內(nèi)裝機(jī)有望超過(guò)50GW,全球預(yù)計(jì)裝機(jī)90-100GW,國(guó)內(nèi)下游市場(chǎng)占全球比例將超過(guò)一半。

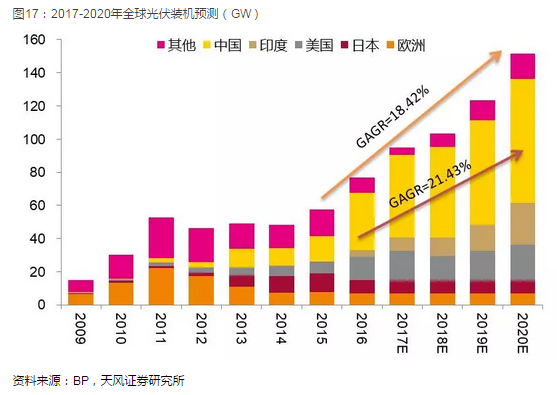

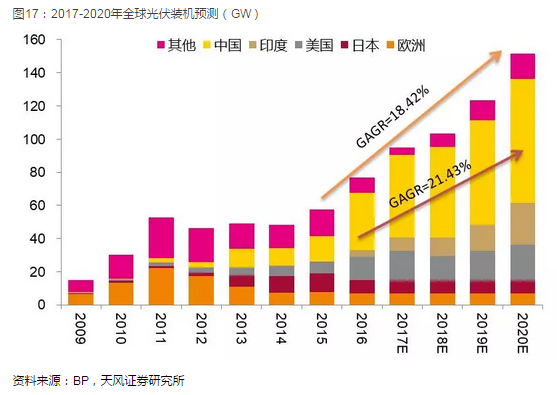

光伏發(fā)電投資熱情高漲不是國(guó)內(nèi)獨(dú)有,美國(guó)、印度、以及光伏新興市場(chǎng),下游裝機(jī)也同樣需求火爆。通過(guò)對(duì)比2010年-2016年全球主要光伏應(yīng)用市場(chǎng)新增裝機(jī)變化,可以看出歐洲、日本成熟市場(chǎng)裝機(jī)量已經(jīng)趨于平穩(wěn)甚至下滑;中國(guó)、美國(guó)、印度依然呈高速增長(zhǎng);其他新興國(guó)家也正在慢慢釋放需求。2017年,中國(guó)、美國(guó)、印度三大快速增長(zhǎng)市場(chǎng)預(yù)計(jì)將達(dá)到50GW、18GW、8GW裝機(jī)量,由于中國(guó)市場(chǎng)需求火爆、美國(guó)201法案調(diào)查推動(dòng)提前強(qiáng)裝,擠壓組件向印度市場(chǎng)的供應(yīng),可能導(dǎo)致印度市場(chǎng)低于10GW的裝機(jī)計(jì)劃。

此外,全球新興光伏市場(chǎng)的增速不容小覷,根據(jù)中國(guó)光伏行業(yè)協(xié)會(huì)的一組數(shù)據(jù):目前新興市場(chǎng)中,裝機(jī)規(guī)模超過(guò)1GW的國(guó)家和地區(qū)有24個(gè),超過(guò)10MW規(guī)模的國(guó)家和地區(qū)有112個(gè),已經(jīng)制定光伏政策目標(biāo)的國(guó)家有176個(gè)。光伏系統(tǒng)裝機(jī)成本快速下降,越來(lái)越多的國(guó)家和地區(qū)有條件開(kāi)發(fā)光伏發(fā)電,新興市場(chǎng)將是接下來(lái)全球光伏新增裝機(jī)的主要?jiǎng)恿χ弧?br />

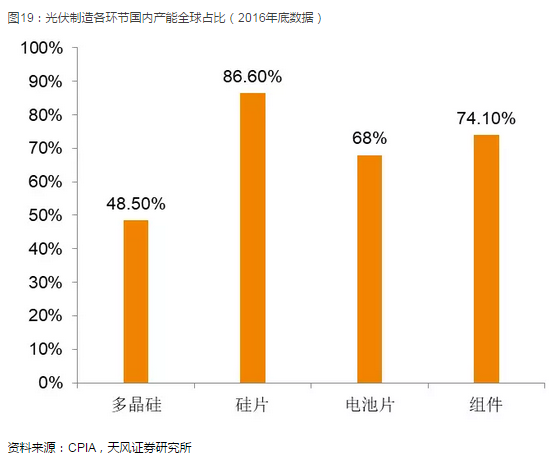

國(guó)內(nèi)光伏制造業(yè)產(chǎn)能,占據(jù)了全球的一大半。全球下游市場(chǎng)旺盛需求推動(dòng),產(chǎn)業(yè)鏈各環(huán)節(jié)產(chǎn)能利用率顯著提升,產(chǎn)量大幅增加。根據(jù)中國(guó)光伏行業(yè)協(xié)會(huì)公布的數(shù)據(jù),截止三季度末,光伏產(chǎn)業(yè)鏈多晶硅料、硅片、電池片、組件分別產(chǎn)出17萬(wàn)噸、62GW、51GW、53GW,分別增長(zhǎng)17%、44%、50%、43%。

行業(yè)需求增加的驅(qū)動(dòng)因素

影響光伏投資熱情的因素是電站投資的內(nèi)部收益率,影響收益率最主要的幾個(gè)因素包括:期初投資成本、運(yùn)維和融資成本、發(fā)電受益。光伏上網(wǎng)標(biāo)桿電價(jià)下行成為常態(tài)化,度電受益下行直至與火力發(fā)電平價(jià),光伏發(fā)電項(xiàng)目的理論單位收入未來(lái)將一直下行。

假設(shè)運(yùn)維成本與融資成本一定的前提下,在實(shí)際運(yùn)營(yíng)中影響發(fā)電收入的因素有,發(fā)電小時(shí)數(shù)(是否存在棄光限電問(wèn)題)、補(bǔ)貼發(fā)放問(wèn)題。

從期初投資的角度來(lái)看,期初投資成本下降速度越快,內(nèi)部收益率越高,當(dāng)期初投資成本下降速度足以彌補(bǔ)標(biāo)桿電價(jià)下降的速度,光伏電站投資收益將越來(lái)越高。

所以,光伏行業(yè)投資熱情的內(nèi)在驅(qū)動(dòng)力,與期初投資成本下降、標(biāo)桿電價(jià)調(diào)整、棄光限電改善以及補(bǔ)貼發(fā)放等問(wèn)題相關(guān)?,F(xiàn)階段行業(yè)需求持續(xù)高漲,根本源于系統(tǒng)裝機(jī)成本的快速下降,足以彌補(bǔ)標(biāo)桿電價(jià)下調(diào),平價(jià)上網(wǎng)已經(jīng)值得期待;政策清掃棄消納、補(bǔ)貼等問(wèn)題,打破行業(yè)受指標(biāo)和補(bǔ)貼限制的天花板,釋放更大空間。

國(guó)家政策清掃行業(yè)快速發(fā)展障礙,打開(kāi)更大市場(chǎng)空間

2016年國(guó)內(nèi)光伏棄光限電問(wèn)題開(kāi)始惡化,政策開(kāi)始引導(dǎo)光伏建設(shè)由西部欠消納地區(qū)向中東部消納能力強(qiáng)的地區(qū)轉(zhuǎn)變,由集中式的地面電站向分布式轉(zhuǎn)變。2016年12月,能源局印發(fā)《太陽(yáng)能發(fā)展“十三五”規(guī)劃》,我們?cè)诋?dāng)時(shí)的點(diǎn)評(píng)中總結(jié)為四個(gè)關(guān)鍵詞:優(yōu)化布局、產(chǎn)業(yè)進(jìn)步、經(jīng)濟(jì)性、多元化。

未來(lái)裝機(jī)空間測(cè)算:熱情仍將持續(xù)

自2013年復(fù)蘇,光伏國(guó)內(nèi)、全球裝機(jī)量年終數(shù)據(jù)超過(guò)預(yù)期已經(jīng)多次,一方面是國(guó)內(nèi)巨大的終端市場(chǎng)迅速崛起;另一方面是光伏全球市場(chǎng)正在去中心化,成熟穩(wěn)健、快速增長(zhǎng)、新興潛力結(jié)合的多元化市場(chǎng)正在形成,光伏政策驅(qū)動(dòng)的大起大落減少,真正向高成長(zhǎng)性行業(yè)切換。

光伏系統(tǒng)裝機(jī)成本目前每年超過(guò)10%的速度下降,越來(lái)越多的國(guó)家開(kāi)始投資或準(zhǔn)備投資開(kāi)發(fā)光伏發(fā)電產(chǎn)業(yè);在成熟市場(chǎng),越來(lái)越多的應(yīng)用模式開(kāi)始有經(jīng)濟(jì)性。我們認(rèn)為到2020年,國(guó)內(nèi)依然是全球光伏應(yīng)用的主要市場(chǎng),分布式、光伏扶貧、領(lǐng)跑者三駕馬車?yán)瓌?dòng)國(guó)內(nèi)需求啟動(dòng)第二波快速增長(zhǎng)。歐洲、日本市場(chǎng)趨于穩(wěn)定,美國(guó)市場(chǎng)由于今年透支了部分2018年的指標(biāo),將2018年或新增裝機(jī)有所下降,但中長(zhǎng)期來(lái)看,美國(guó)新增市場(chǎng)容量非??捎^。

相比于歐美市場(chǎng),印度市場(chǎng)光伏產(chǎn)品價(jià)格較低,企業(yè)出口到印度的產(chǎn)品,相比于日本、歐美市場(chǎng)毛利率水平較低。印度市場(chǎng)是一個(gè)不容忽視的、快速增長(zhǎng)的應(yīng)用市場(chǎng),但全球下游需求火爆行情下,毛利率水平較低的市場(chǎng)份額或被擠壓。因此我們預(yù)測(cè),雖然印度計(jì)劃光伏裝機(jī)量很大,但2017年組件供應(yīng)或受擠壓,全年新增裝機(jī)預(yù)計(jì)8GW左右。

國(guó)內(nèi)市場(chǎng)目前單月數(shù)據(jù)來(lái)看,“630”之后裝機(jī)熱情依然很高,6月、7月受“630”前后搶裝和遞延效應(yīng)的影響,出現(xiàn)畸高數(shù)據(jù)。8月、9月回歸正常,單月裝機(jī)量仍然高于上半年,足以證明“630”之后雖然標(biāo)桿電價(jià)下調(diào),但系統(tǒng)裝機(jī)成本下降足以彌補(bǔ)電價(jià)下調(diào)對(duì)電站投資收益率的影響。通常四季度是光伏裝機(jī)旺季,新增簽單熱情不減,明顯比三季度的熱度高。來(lái)自美洲市場(chǎng)訂單,需求熱情依然高。因此,四季度到明年,國(guó)內(nèi)光伏裝機(jī)需求依然可觀。

而支撐“630”標(biāo)桿電價(jià)下調(diào)之后國(guó)內(nèi)需求的是領(lǐng)跑者、分布式和扶貧。

光伏行業(yè)已悄然發(fā)生變化,不再是昔日一個(gè)市場(chǎng)變動(dòng),全球行業(yè)傷筋動(dòng)骨的年代,光伏行業(yè)2011年在歐洲達(dá)到頂峰,2017年也許在中國(guó)也達(dá)到頂峰,但是全球來(lái)看,行業(yè)投資近幾年一直是向上的,因?yàn)樾屡d市場(chǎng)正在崛起。彭博新能源財(cái)經(jīng)最新發(fā)布的二季度清潔能源投資數(shù)據(jù),投資638億創(chuàng)2016年二季度以來(lái)的新高,環(huán)比上升21%。這主要受益于阿聯(lián)酋兩大光伏項(xiàng)目20億美元的投資;美國(guó)和中國(guó)投資相比上季度分別上漲51%和32%,墨西哥、澳大利亞和瑞典融資額急劇增加,埃及、阿根廷創(chuàng)歷史新高。全球清潔能源迎來(lái)復(fù)蘇。

我們認(rèn)為全球光伏市場(chǎng)正在去中心化,一個(gè)市場(chǎng)的的波動(dòng)或許對(duì)光伏產(chǎn)業(yè)鏈造成一些波動(dòng),但已經(jīng)遠(yuǎn)不能造成寒冬式的沖擊。行業(yè)成本下降速度超出預(yù)期,補(bǔ)貼和指標(biāo)限額的天花板逐漸提高,越來(lái)越多的新興市場(chǎng)開(kāi)始投資光伏,行業(yè)正在逐漸擺脫補(bǔ)貼,依靠市場(chǎng)驅(qū)動(dòng)力增長(zhǎng)。預(yù)計(jì)到2020年,中國(guó)、美國(guó)、印度以及全球新增裝機(jī)將達(dá)到75GW、22GW、25GW、151GW;國(guó)內(nèi)復(fù)合增長(zhǎng)率達(dá)到21.43%,全球復(fù)合增長(zhǎng)率達(dá)到18.42%。

尋找彈性最大、利潤(rùn)率最高的環(huán)節(jié)

光伏產(chǎn)業(yè)鏈包括“多晶硅料-硅片-電池片-組件-電站終端”,其中多晶硅料、硅片、電池、組件屬于制造環(huán)節(jié),電站終端投資運(yùn)營(yíng)屬于下游應(yīng)用環(huán)節(jié)。國(guó)內(nèi)最早進(jìn)入的環(huán)節(jié)是組件代工,目前國(guó)內(nèi)企業(yè)參與已經(jīng)從最下游的組件,延伸到上游。最早期國(guó)內(nèi)企業(yè)做組件,后來(lái)做電池,現(xiàn)在慢慢把附加值低的組裝環(huán)節(jié)轉(zhuǎn)移到馬來(lái)西亞、印尼、越南等國(guó)家。

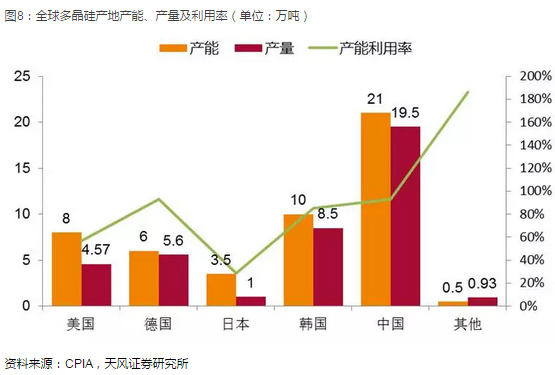

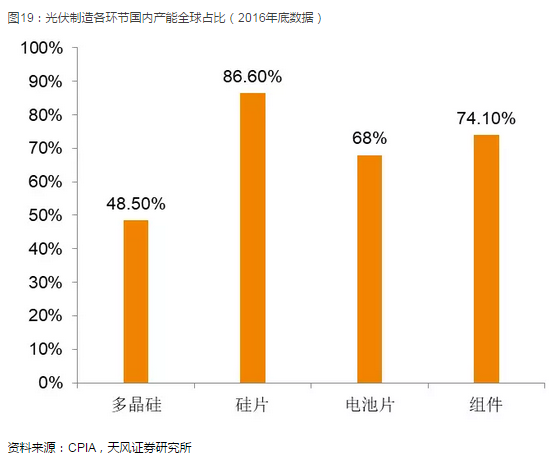

目前光伏制造已經(jīng)全產(chǎn)業(yè)鏈實(shí)現(xiàn)國(guó)產(chǎn)化,并且引領(lǐng)全球的新技術(shù)與總產(chǎn)能,硅片、電池、組件國(guó)內(nèi)產(chǎn)能已經(jīng)占據(jù)全球產(chǎn)能一大半。多晶硅、硅片、電池片、組件產(chǎn)能分別占全球產(chǎn)能48.5%、86.5%、68%、74.1%,只有多晶硅料環(huán)節(jié)產(chǎn)能不足全球產(chǎn)能一半。

今年前三季度市場(chǎng)需求高漲,光伏產(chǎn)品產(chǎn)量大增,其中多晶硅、硅片、電池、組件分別產(chǎn)出17萬(wàn)噸、62GW、51GW、53GW,分別增長(zhǎng)17%、44%、50%、43%。硅片、電池片、組件產(chǎn)量增長(zhǎng)位于40-50%之間,而多晶硅料由于產(chǎn)能釋放速度相對(duì)較慢,且受檢修、環(huán)保督查、進(jìn)口限制等因素影響,產(chǎn)量彈性較小,增長(zhǎng)率慢于中下游環(huán)節(jié)。這導(dǎo)致上半年硅料價(jià)格一路上揚(yáng),硅料廠商毛利率水平繼續(xù)提升。

第二個(gè)值得關(guān)注的是硅片環(huán)節(jié)。單多晶是在硅片環(huán)節(jié)區(qū)分,由于單晶PERC+金剛線切割,實(shí)現(xiàn)成本下降和效率的提升,隆基目前硅片非硅成本已經(jīng)降到1.5-1.6元/片,隆基樂(lè)葉單晶PERC電池轉(zhuǎn)換率最高水平已經(jīng)達(dá)到23.26%。多晶PERC效率提升小于單晶提升幅度,且多晶使用金剛線切割存在表面光反射問(wèn)題,需要疊加黑硅技術(shù)。因此,目前單晶PERC+金剛線替代優(yōu)勢(shì)非常明顯,且毛利率水平高于多晶,短期內(nèi)替代趨勢(shì)明確。

電池片、組件環(huán)節(jié),今年受到上游硅料、硅片價(jià)格上漲壓縮,及下游價(jià)格壓縮,很多企業(yè)雖然銷售量增加,但銷售額卻是下降的,甚至部分中低端產(chǎn)品的企業(yè)光伏業(yè)務(wù)開(kāi)始虧損,上半年20%的企業(yè)呈虧損狀態(tài)。

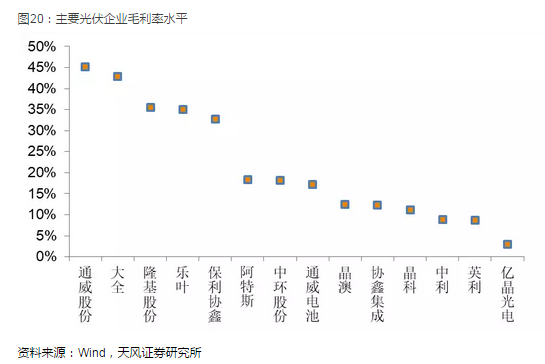

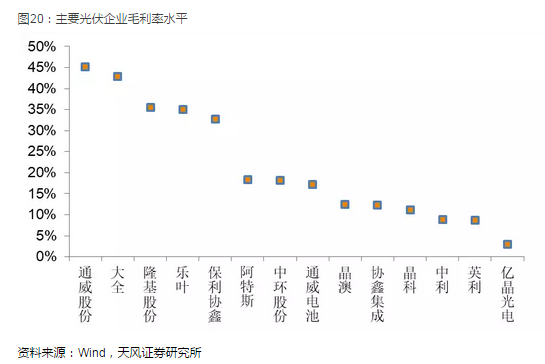

根據(jù)最新企業(yè)公告的毛利率統(tǒng)計(jì),如下圖所示,毛利率水平最高的通威、大全,是多晶硅環(huán)節(jié);隆基股份、保利協(xié)鑫次之,位于硅片環(huán)節(jié);阿特斯、通威電池較前兩個(gè)環(huán)節(jié)下降一部分,是電池環(huán)節(jié);協(xié)鑫集成、晶澳、晶科、英利毛利率更低一些,主要位于組件環(huán)節(jié),或者垂直產(chǎn)業(yè)一體化結(jié)構(gòu)且出售組件終端產(chǎn)品。

所以,從毛利率水平也驗(yàn)證了,目前利潤(rùn)水平最高的是上游多晶硅環(huán)節(jié);硅片環(huán)節(jié)次之,單晶硅片毛利率水平高于多晶;電池和組件業(yè)務(wù)環(huán)節(jié),受上下游價(jià)格擠壓,毛利率水平處于較低水平。

硅料——利潤(rùn)空間與市場(chǎng)空間并存

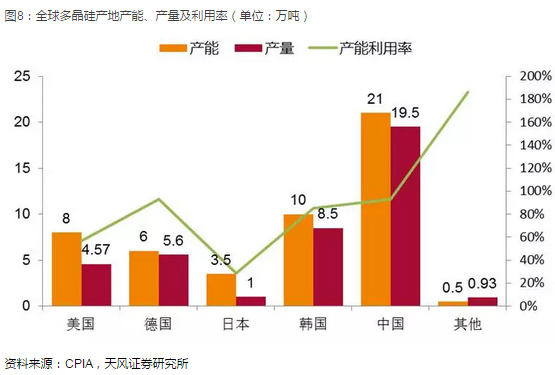

多晶硅料環(huán)節(jié)目前是光伏產(chǎn)業(yè)鏈上國(guó)內(nèi)產(chǎn)量不足一半的環(huán)節(jié),2016年國(guó)內(nèi)多晶硅產(chǎn)量19.4萬(wàn)噸,全球占比48%。然而,由于國(guó)內(nèi)硅料下游——硅片產(chǎn)能超過(guò)全球產(chǎn)能的80%,導(dǎo)致國(guó)內(nèi)多晶硅依然依賴進(jìn)口,今年下游需求暴增,多晶硅料產(chǎn)能釋放緩慢,價(jià)格不斷沖高,目前位于15萬(wàn)/噸水平以上。

目前產(chǎn)能最大的是德國(guó)瓦克,其在德國(guó)用有產(chǎn)能5.6萬(wàn)噸,美國(guó)2萬(wàn)噸產(chǎn)能;其次是韓國(guó)OCI,產(chǎn)能在韓國(guó)本土5.2萬(wàn)噸,馬來(lái)西亞0.8萬(wàn)噸;國(guó)內(nèi)產(chǎn)能最大的是江蘇中能(保利協(xié)鑫,03800),產(chǎn)能達(dá)到7萬(wàn)噸。目前全球最大的三家多晶硅企業(yè)為瓦克、OCI、江蘇中能。

2016年底國(guó)內(nèi)硅片產(chǎn)能81.9GW,產(chǎn)量64.8GW。截止三季度硅片產(chǎn)量62GW,預(yù)計(jì)全年能有望達(dá)到80GW的產(chǎn)出,對(duì)應(yīng)國(guó)內(nèi)約43.2萬(wàn)噸硅料。前三季度國(guó)內(nèi)多晶硅產(chǎn)出17萬(wàn)噸,進(jìn)口11.84萬(wàn)噸。

2017年全年國(guó)內(nèi)硅片產(chǎn)出或達(dá)到75GW,對(duì)應(yīng)需要約38萬(wàn)噸的硅料。按照主要龍頭企業(yè)擴(kuò)產(chǎn)的計(jì)劃,2018年國(guó)內(nèi)硅片產(chǎn)能將超過(guò)100GW。假設(shè)明年全球下游裝機(jī)需求穩(wěn)定增長(zhǎng),國(guó)內(nèi)硅片產(chǎn)能利用率維持在85%,對(duì)應(yīng)硅片產(chǎn)出約85GW??紤]單晶硅片硅料使用下降,大約需要40-42萬(wàn)噸的硅料產(chǎn)能。

除了國(guó)內(nèi)多晶硅需求空間之外,進(jìn)口多晶硅替代也能釋放一部分空間。

國(guó)內(nèi)多晶硅產(chǎn)能也曾過(guò)剩于需求,2012年前歐洲市場(chǎng)需求火爆,行業(yè)擁硅為王,企業(yè)開(kāi)始從下游組件加工向上游延伸,硅料產(chǎn)能一度激增。但伴隨歐洲市場(chǎng)跌落,國(guó)內(nèi)光伏產(chǎn)品需求大幅下降,而硅料環(huán)節(jié)屬于重資產(chǎn)行業(yè)而首當(dāng)其沖,大規(guī)模投資硅料的企業(yè)就算沒(méi)有倒下也背上沉重包袱。

所以從2012年開(kāi)始,國(guó)內(nèi)硅料產(chǎn)能擴(kuò)張速度很慢。隨著國(guó)內(nèi)下游需求崛起并迅速成為第一大需求市場(chǎng),國(guó)內(nèi)多晶硅產(chǎn)能與需求差越來(lái)越大。硅料價(jià)格開(kāi)始上漲,廠商盈利能力好轉(zhuǎn),但對(duì)進(jìn)口依賴一直很高,2016年多晶硅進(jìn)口占比41.21%。

國(guó)外多晶硅廠商多為大型化工廠,掌握先進(jìn)的提純工藝,國(guó)內(nèi)廠商前幾年并沒(méi)有成本優(yōu)勢(shì)。2014年開(kāi)始國(guó)內(nèi)對(duì)來(lái)自美國(guó)、韓國(guó)、歐盟的多晶硅征收雙反稅,限制進(jìn)口,但是主要進(jìn)口企業(yè)瓦克(14.3%)、OCI(2.4%),尤其是韓國(guó)征稅水平較低,過(guò)去兩年,國(guó)內(nèi)硅料需求大幅增長(zhǎng),進(jìn)口量依賴依然很高。

除了國(guó)內(nèi)多晶硅需求空間之外,進(jìn)口多晶硅替代也能釋放一部分空間。

國(guó)內(nèi)多晶硅產(chǎn)能也曾過(guò)剩于需求,2012年前歐洲市場(chǎng)需求火爆,行業(yè)擁硅為王,企業(yè)開(kāi)始從下游組件加工向上游延伸,硅料產(chǎn)能一度激增。但伴隨歐洲市場(chǎng)跌落,國(guó)內(nèi)光伏產(chǎn)品需求大幅下降,而硅料環(huán)節(jié)屬于重資產(chǎn)行業(yè)而首當(dāng)其沖,大規(guī)模投資硅料的企業(yè)就算沒(méi)有倒下也背上沉重包袱。

所以從2012年開(kāi)始,國(guó)內(nèi)硅料產(chǎn)能擴(kuò)張速度很慢。隨著國(guó)內(nèi)下游需求崛起并迅速成為第一大需求市場(chǎng),國(guó)內(nèi)多晶硅產(chǎn)能與需求差越來(lái)越大。硅料價(jià)格開(kāi)始上漲,廠商盈利能力好轉(zhuǎn),但對(duì)進(jìn)口依賴一直很高,2016年多晶硅進(jìn)口占比41.21%。

國(guó)外多晶硅廠商多為大型化工廠,掌握先進(jìn)的提純工藝,國(guó)內(nèi)廠商前幾年并沒(méi)有成本優(yōu)勢(shì)。2014年開(kāi)始國(guó)內(nèi)對(duì)來(lái)自美國(guó)、韓國(guó)、歐盟的多晶硅征收雙反稅,限制進(jìn)口,但是主要進(jìn)口企業(yè)瓦克(14.3%)、OCI(2.4%),尤其是韓國(guó)征稅水平較低,過(guò)去兩年,國(guó)內(nèi)硅料需求大幅增長(zhǎng),進(jìn)口量依賴依然很高。

按照目前硅料價(jià)格水平以及國(guó)內(nèi)核心硅料廠商的成本分布,多晶硅環(huán)節(jié)毛利率水平非常高,部分企業(yè)目前已經(jīng)超過(guò)50%。按照目前裝機(jī)需求,以及多晶硅產(chǎn)能釋放進(jìn)度,到2018年底,多晶硅環(huán)節(jié)毛利率水平依然維持高位。

中長(zhǎng)期來(lái)看,國(guó)內(nèi)成本優(yōu)勢(shì)的企業(yè)產(chǎn)能逐漸釋放,實(shí)現(xiàn)國(guó)內(nèi)高成本小廠產(chǎn)能淘汰和進(jìn)口替代,形成寡頭的競(jìng)爭(zhēng)格局,毛利率水平趨于穩(wěn)定。供求關(guān)系緩解,硅料價(jià)格回歸理性。