01

光伏設(shè)備分布

光伏設(shè)備行業(yè)在光伏產(chǎn)業(yè)鏈中賺取現(xiàn)金能力較強(qiáng):光伏行業(yè)更新迭代速度很快,一般硅片、電池片、組件生產(chǎn)線的建設(shè)時(shí)預(yù)定的投資回收期僅為3年左右。下游雖然有賺取現(xiàn)金的能力,但必須進(jìn)行大額固定資產(chǎn)投資,否則就會被淘汰出局。綜合整條產(chǎn)業(yè)鏈來看,設(shè)備端公司賺取現(xiàn)金能力相對較強(qiáng)。

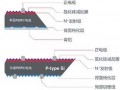

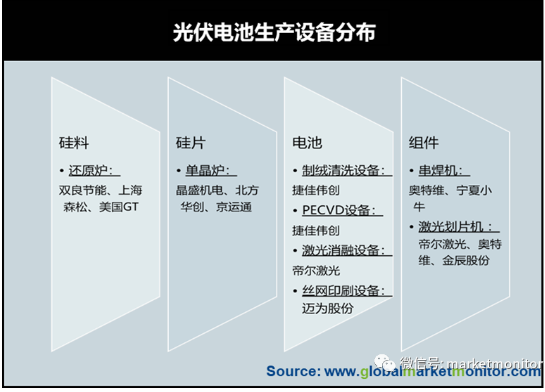

光伏設(shè)備環(huán)節(jié):從上游的多晶硅料開始,到光伏組件,對應(yīng)核心的設(shè)備分別為多晶硅還原爐、單晶硅直拉爐、切片機(jī)/截?cái)鄼C(jī)、電池片設(shè)備、組件自動化設(shè)備。

02

多晶硅還原爐:受益于國內(nèi)硅料擴(kuò)產(chǎn)

我國硅料產(chǎn)能持續(xù)增加,國產(chǎn)化率持續(xù)提升;我國硅料產(chǎn)能和產(chǎn)量持續(xù)提升,2019年分別達(dá)到45.2萬噸和34.4噸;我國硅料產(chǎn)量占世界總產(chǎn)量的比例持續(xù)提升,2019年達(dá)到66.28%。

2010年以前,多晶硅長期維持暴利狀態(tài),部分龍頭企業(yè)ROE水平超過50%,持續(xù)的暴利狀態(tài)帶動國內(nèi)外多晶硅產(chǎn)能開始無序擴(kuò)張,2012年全球多晶硅產(chǎn)能已超過40萬噸。同時(shí),對比其他環(huán)節(jié),經(jīng)過2011年至2012年的產(chǎn)能井噴后,直至2018年,全球多晶硅產(chǎn)能才超過2012年峰值,而其他環(huán)節(jié)2015年左右產(chǎn)能體量便創(chuàng)新高,由此亦可見當(dāng)時(shí)多晶硅產(chǎn)能無序擴(kuò)張的程度。

若考慮到2019年行業(yè)的新擴(kuò)產(chǎn)規(guī)模約20萬噸來測算,擴(kuò)產(chǎn)帶來設(shè)備的市場空間約為200億元。以3000噸多晶硅對應(yīng)1GW產(chǎn)能來測算,若未來5年下游需求規(guī)模年化增長20GW,則對應(yīng)的設(shè)備需求量為60億元/年。

在多晶硅制備環(huán)節(jié),核心設(shè)備為多晶硅還原爐,其價(jià)值約5000~6000萬元/萬噸。國外多晶硅還原爐設(shè)備供應(yīng)商主要有德國GEC、美國GT等。國內(nèi)多晶硅還原爐設(shè)備供應(yīng)商主要有雙良節(jié)能、上海森松、開原化工等。

03

硅棒/硅片設(shè)備環(huán)節(jié):單晶爐價(jià)值量大

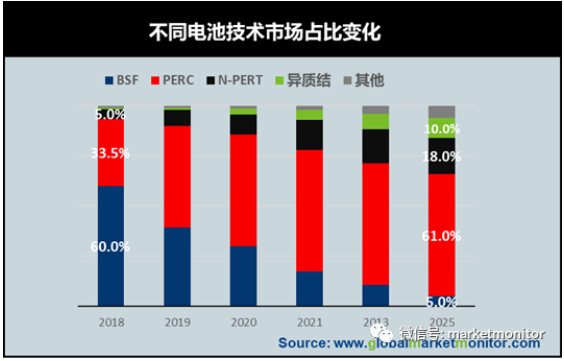

單晶取代多晶路線確定,高效單晶市場份額逐漸擴(kuò)大。單晶電池相對于多晶,產(chǎn)品效率方面有天然的優(yōu)勢。多晶電池全面應(yīng)用黑硅技術(shù),單晶領(lǐng)域則大規(guī)模普及PERC技術(shù),預(yù)計(jì)2-3年內(nèi)在多晶領(lǐng)域也將全部由PERC技術(shù)替代。由于晶體生長工藝不同,導(dǎo)致單晶硅片與多晶硅片在晶體品質(zhì)、電學(xué)性能、機(jī)械性能方面與單晶相比有顯著差異。單晶硅具有更少的缺陷、更高的機(jī)械強(qiáng)度、更低的碎片率、更大的效率提升空間、更高的集約性、更長的衰減期。

高效單晶市場份額逐漸擴(kuò)大。隨著光伏市場的不斷發(fā)展,高效電池將成為市場主導(dǎo),單晶硅電池市場份額逐步增大,2019年單晶硅片市場份額超過50%,隨著異質(zhì)結(jié)電池、N型PERT電池的應(yīng)用推廣,N型單晶硅片的市場份額,也將逐年提高,單晶硅片的市場份額未來將逐步升高。

單晶爐板塊晶盛、連城雙寡頭。按照下游廠商規(guī)劃,設(shè)計(jì)2019-2021年新增產(chǎn)能19GW、26GW、47GW,對光伏單晶爐的需求分別為1900臺、2600臺、4700臺。目前中國市場上單晶爐的主要生產(chǎn)廠家為晶盛機(jī)電、大連連城、京運(yùn)通等,其中晶盛機(jī)電、大連連城主導(dǎo)市場,國外單晶爐設(shè)備廠商已基本退出中國市場。

04

電池片設(shè)備:短期受益PERC擴(kuò)產(chǎn),中期看HIT量產(chǎn)進(jìn)程

提高光伏電池轉(zhuǎn)換效率一直是光伏業(yè)界孜孜追求的目標(biāo)。

光伏行業(yè)主要選擇的高效電池技術(shù)路線有:P型多、單晶PERC電池技術(shù),N型單晶PERT/TOPCon電池技術(shù),N型單晶HIT電池技術(shù)以及N型單晶IBC電池技術(shù)等。2018年,規(guī)?;a(chǎn)的多晶黑硅電池的平均轉(zhuǎn)換效率達(dá)到19.2%,使用PERC電池技術(shù)的單晶和多晶硅電池效率提升至21.8%和20.3%,較2017年分別提升0.5個(gè)百分點(diǎn)和0.3個(gè)百分點(diǎn),PERC無疑成為短期內(nèi)的市場主流。

PERC設(shè)備領(lǐng)域看捷佳偉創(chuàng)和邁為股份。其中PERC產(chǎn)線前道設(shè)備以捷佳偉創(chuàng)為行業(yè)龍頭;后道設(shè)備邁為股份是市場龍頭;激光SE、激光開槽設(shè)備以帝爾激光為行業(yè)龍頭。

05

HIT有望成下一代主流電池片技術(shù)

捷佳偉創(chuàng)、邁為股份領(lǐng)先布局

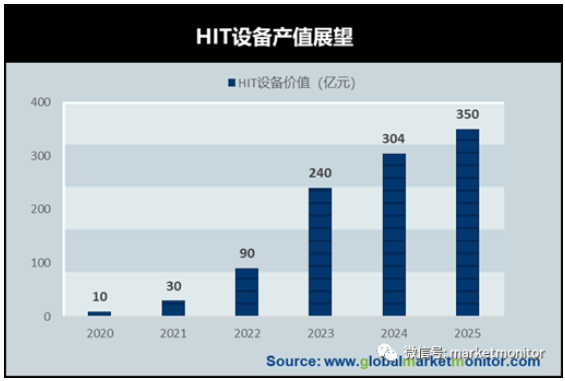

HIT電池因其光電轉(zhuǎn)換效率高、性能優(yōu)異、平價(jià)上網(wǎng)前景好,成為行業(yè)公認(rèn)的未來電池技術(shù)終極解決方案,并一度被業(yè)內(nèi)稱為是下一代商業(yè)光伏生產(chǎn)的候選技術(shù)。

由于PERC無法升級到HIT,電池廠將開啟新一輪的資本開支周期,設(shè)備價(jià)格預(yù)計(jì)從5億先降到4億,未來有潛力降到3.5億,對應(yīng)2020-2025年設(shè)備產(chǎn)值10、30、90、240、304、350億元。

HIT電池已經(jīng)處于產(chǎn)業(yè)化初步階段,產(chǎn)業(yè)中新老玩家紛紛加快HIT電池生產(chǎn)線的投產(chǎn),預(yù)計(jì)2020年國內(nèi)就將有4-7GW左右的HIT投運(yùn)。

HIT生產(chǎn)線核心設(shè)備有望近期實(shí)現(xiàn)國產(chǎn)化:HIT的4大工藝步驟“制絨清洗、非晶硅薄膜沉積、TCO制備、電極制備”,對應(yīng)的設(shè)備分別為清洗制絨設(shè)備、CVD設(shè)備(PECVD為主、HWCVD較少)、PVD/RPD設(shè)備、絲網(wǎng)印刷設(shè)備。國產(chǎn)大通量低成本PECVD的突破將成為HIT產(chǎn)業(yè)化的發(fā)令槍。

捷佳偉創(chuàng)是太陽能電池片龍頭,主要產(chǎn)品包括PECVD設(shè)備、擴(kuò)散爐、制絨設(shè)備、刻蝕設(shè)備、清洗設(shè)備、自動化配套設(shè)備等。憑借領(lǐng)先的PECVD設(shè)備,有望受益于近幾年P(guān)ERC電池產(chǎn)能擴(kuò)張周期。此外,公司積極研發(fā)N型電池片設(shè)備(制絨清洗和TCO設(shè)備等),長期業(yè)績值得看好。

邁為股份主營業(yè)務(wù)為太陽能電池絲網(wǎng)印刷生產(chǎn)線成套設(shè)備,是國內(nèi)絲網(wǎng)印刷設(shè)備龍頭,主要競爭對手是Baccini和東莞科隆威。公司已向通威提供 250MW 整條 HJT 產(chǎn)線設(shè)備,并積極布局長短期技術(shù)路線,未來業(yè)績有保障。

總的來說,邁為股份和捷佳偉創(chuàng)綜合實(shí)力最強(qiáng),有望成為設(shè)備雙雄。金辰股份引入梅耶博格技術(shù)人員,并聯(lián)合海外技術(shù)專家進(jìn)行聯(lián)合研發(fā),也有望分享設(shè)備市場。